مالیات یکی از راه های کسب درآمد برای دولت است که به دو صورت مستقیم و غیر مستقیم تقسیم می شود و از اشخاص اخذ می گردد و عدم پرداخت آن سبب ایجاد جرائم مالیاتی می گردد، در عوض پرداخت به موقع آن ممکن است باعث شود که اشخاص از انواع معافیت های مالیاتی بهره مند شوند. درآمدی که دولت از این راه دارد در راه ارائه خدمات عمومی به ساکنین کشور و شهروندان صرف می گردد. در این مقاله قصد داریم یکی از انواع مالیات به مان مالیات بر اجاره را بررسی کنیم و به نحوه محاسبه مالیات بر اجاره ۱۴۰۰ و نرخ محاسبه آن بپردازیم. یکی از مقالاتی که می تواند در این راستا برای شما مفید باشد، مطالعه مقاله نحوه محاسبه مالیات نقل و انتقال ملک است.

نحوه محاسبه مالیات اجاره

هر سال مالک بایستی مالیات ملکی که مورد اجاره قرار داده است را پرداخت کند. ممکن است بر اساس قوانین سازمان امور مالیاتی بعضی از املاک از دادن مالیات معاف باشند اما باید دانست که دادن مالیات بر اجاره قوانین بخصوصی دارد که در این جا ما این قوانین را برای شما خواهیم گفت.

همانطور که گفته شد مالیات دو شکل مستقیم و غیر مستقیم دارد که مالیات مستقیم مالیاتی است که مستقیما از درآمد و دارایی افراد گرفته می شود و مالیات غیر مستقیم مالیاتی است که به عنوان بخشی از قیمت کالا و خدمات از اشخاص دریافت می شود.

مالیات بر درآمد از انواع مالیات مستقیم می باشد که مالیات بر درآمد اجاره ملک نیز از این نوع مالیات است.

این مالیات از شخص اجاره دهنده ملک اخذ می شود. حتی اگر فرد اجاره دهنده خودش ملک را قبلا از دیگری اجاره کرده باشد.

مالیات بر درآمد یکی از انواع مالیات های مستقیم می باشد که خود به پنج گروه تقسیم می گردد:

۱.مالیات بر درآمد حقوق

۲.مالیات بر درآمد مشاغل

۳.مالیات بر درآمد اشخاص حقوقی

۴.مالیات بر درآمد اتفاقی

۵.مالیات بر درآمد املاک و مستغلات

مالیات بر درآمد املاک و مستغلات نیز به دسته هایی تقسیم می گردد: مالیات بر درآمد نقل و انتقال ملک که در هنگام فروش ملک اخذ می شود و دیگری مالیات بر درآمد اجاره ملک و سومین مورد مالیات بر مستغلات خالی که مربوط به املاکی است که خالی از سکنه هستند.

مالیات بر درآمد اجاره ملک از فرد اجاره دهنده اخذ می شود چرا که وی از راه اجاره دادن ملک دارای درآمدی است.

حال این ملک می تواند مسکونی – تجاری و یا اداری باشد. البته نوع کاربری ملک در میزان مالیات آن نیز موثر است.

طبق ماده ۵۳ قانون مالیات های مستقیم، درآمد مشمول مالیات املاکی که مورد اجاره قرار می گیرند عبارتند از کل مال الاجاره اعم از نقدی و غیر نقدی پس از کسر ۲۵ درصد بابت هزینه ها و استهلاکات و تعهدات مالک نسبت به مورد اجاره، یعنی مالک طبق این قانون ۷۵ درصد اجاره تعیین شده ای که از مشتری اخذ شده است را دریافت می کند.

نرخ مالیات اجاره 1401

بر اساس مصوباتی که در مجلس صورت گرفته است نرخ مالیات بر درآمد اجاره ملک در سال 1401 تغییری نداشته و نرخ ان افزایش نیافته است. بر این اساس نحوه محاسبه مالیات اجاره 1401 مانند سال گذشته میباشد و اشخاص حقوقی باید 25٪ مالیات بپردازند و اشخاص حقیقی باید مطابق زیر مالیات اجاره 1401 را بپردازند.

| درآمد سالیانه مشمول مالیات | مالیات به درصد |

| تا 50 میلیون تومان | 15٪ |

| از 50 تا 100 میلیون تومان | 20٪ |

| بیشتر از 100 میلیون تومان | 25٪ |

بر اساس مصوبات موجر و مستاجر باید در سامانه املاک و اسکان ثبت نام نمایند و وضعیت اسکان خود را تعیین نمایند در غیر این صورت موجرین مورد جریمه مالیاتی قرار میگیرند و باید 18 برابر هزینه اجاره ملک به صورت سالیانه جریمه بپردازند.

نحوه محاسبه مالیات اجاره 1401

در خصوص مالیات اجاره قانونی به تصویب رسیده است که بر اساس آن : درآمد حاصل از اجاره ملک که بر اساس یک قرارداد عادی و یا رسمی حاصل میشود مورد بررسی برای پرداخت مالیات اجراه قرار گیرند. در صورتی که قرارداد اجاره وجود نداشته باشد و یا افراد از ارائه اجاره نامه امتناع کنند و یا در صورتی که افراد مبلغی را ارائه دهند که کمتر از 80٪ املاک مشابه باشد میزان اجاره ملک بر اساس املاک مشابه تعیین میشود.

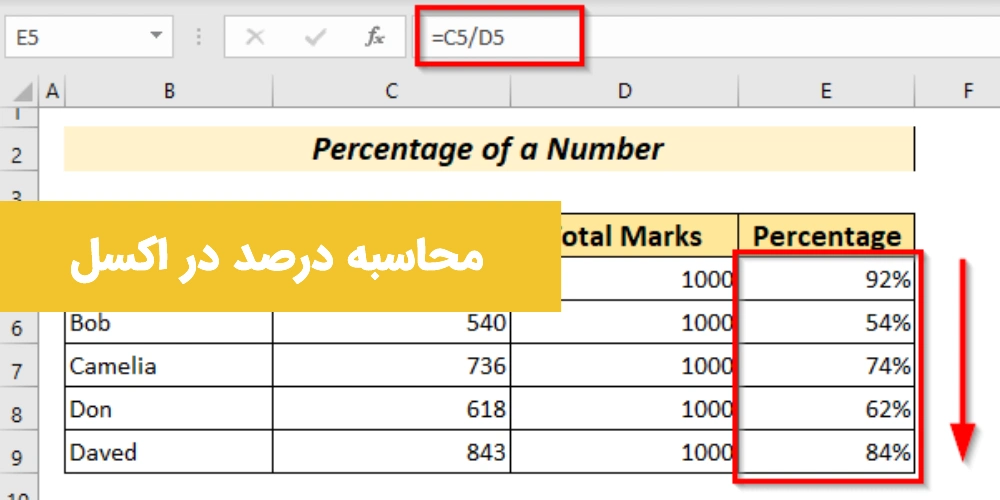

برای محاسبه مالیات اجاره 1401 در ابتدا میزان اجاره بهای سالیانه ملک تعیین میگردد. برای محاسبه مالیات اجاره سال 1401 میزان اجاره بهایی که به صورت ماهیانه پرداخت میشود در عدد 12 ضرب میشود و در صورتی که مبلغی به صورت پول پیش در نزد موجر باشد این مبلغ در عدد 18 ضرب میگردد.

مالیات اجاره به 75٪ از کل اجراه بها تعلق میگیرد پس برای محاسبه مالیات اجاره 1401 باید عددی که در مرحله قبل محاسبه شده در عدد 75 ضرب شود.

عددی از این محاسبات به دست میاید که نشان دهنده مبلغ مشمول مالیات میباشد که در صورتی که این مبلغ کمتر از 50 میلیون تومان باشد 15 در صد آن مشمول مالیات است. در صورتی که بین 50 تا 100 میلیون تومان باشه 20 درصد آن مشمول مالیات است و در صورتی که عدد به دست آمده بیشتر از 100 میلیون تومان باشد 25درصد این مبلغ به عنوان مالیات خواهد بود.

نحوه محاسبه مالیات بر درآمد اجاره ملک سال ۱۴۰۰

بر اساس ماده ۵۴ قانون اصلاح قانون مالیات های مستقیم مصوب ۱۳۹۴ : « درآمد اجاره بر اساس قرارداد اعم از رسمی یا عادی مبنای تشخیص مالیات قرار می گیرد و در مواردی که قرارداد وجود نداشته باشد یا از ارائه آن خودداری گردد و یا مبلغ مندرج در آن کمتر از هشتاد درصد ( ۸۰%) ارقام مندرج در جدول املاک مشابه تعیین و اعلام شده توسط سازمان امور مالیاتی کشور باشد ... ، میزان اجاره بها بر اساس جدول اجاره املاک مشابه تعیین خواهد شد. »

نحوه محاسبه مالیات بر درآمد اجاره ملک در سال ۱۴۰۰ مطابق ترتیب زیر است:

۱.در مرحله اول، اجاره بهای سالیانه محاسبه می گردد؛ به این ترتیب که اجاره بهای ماهیانه در عدد ۱۲ ضرب شده و چنانچه، مبلغی از وجه پرداختی به موجر، به صورت پول پیش باشد، ۱۸ درصد از آن با اجاره بها جمع بسته می شود.

۲. همانطور که گفته شد، مالیات بر درآمد اجاره ملک در سال ۱۴۰۰ همچون مالیات بر اجاره مستغلات سال های گذشته، به ۷۵ درصد اجاره بها تعلق می گیرد. بنابراین عدد به دست آمده در مرحله قبل باید در ۷۵ ضرب شود.

۳.عدد به دست آمده که درآمد سالیانه مشمول مالیات است، بر طبق جدول زیر، در درصد مالیاتی مربوطه ضرب شده و حاصل نهایی، مالیات بر درآمد اجاره ملک در سال ۱۴۰۰ خواهد بود.

برای درک بهتر نحوه محاسبه مالیات بر درآمد اجاره ملک در سال ۱۴۰۰، به این مثال توجه کنید: فرض کنید ملکی اجاره داده می شود که مبلغ پیش یا همان رهن ملک، ۲۰ میلیون تومان و اجاره بهای آن ماهیانه پانصد هزار تومان باشد. در این صورت حاصل ضرب ۵۰۰ هزار تومان در عدد ۱۲ ( ماه ) مبلغ ۶ میلیون تومان شده و ۱۸ درصد پول پیش نیز مبلغ ۳ میلیون و ششصد هزار تومان خواهد بود که این دو عدد با هم جمع شده و حاصل نه میلیون و ششصد هزار تومان می شود.

حال از آنجا که فقط ۷۵ درصد این مبلغ، مشمول مالیات اجاره ۱۴۰۰ می شود، این عدد را در ۷۵ درصد ضرب می کنیم که حاصل ۷ میلیون و دویست هزار تومان می گردد. عدد ۷ میلیون و دویست هزار تومان، درآمد اجاره ملک مشمول مالیات ۱۴۰۰ بوده که به منظور محاسبه مالیات بر درآمد اجاره این ملک در سال ۱۴۰۰، بر اساس جدول زیر عمل می کنیم.

همانطور که در جدول زیر ملاحظه می کنید، نرخ مالیاتی تا ۵۰ میلیون تومان درآمد اجاره ملک، ۱۵ درصد بوده که حاصل ضرب ۷ میلیون و دویست هزار تومان در ۱۵ درصد، رقم ۱ میلیون و هشتاد هزار تومان بوده که میزان نهایی مالیات بر درآمد این ملک در سال ۱۴۰۰ می باشد.

پس از محاسبه مالیات بر درآمد اجاره ملک در سال ۱۴۰۰ و مشخص شدن میزان این مالیات، گام بعد، پرداخت مالیات بر درآمد اجاره ملک در سال ۱۴۰۰، می باشد. از آنجا که مطابق قوانین مالیاتی، پرداخت مالیات بر درآمد اجاره سال ۱۴۰۰ تنها از طریق ثبت اظهارنامه مالیاتی امکان پذیر می باشد، مطالعه مقاله زیر توصیه می شود.

نحوه محاسبه مالیات بر اجاره سال ۹۹

نحوه محاسبه مالیات بر اجاره در سال جاری با سال ۹۹ تفاوتی ندارد. به منظور محاسبه مالیات بر اجاره، اجاره بهای سالیانه محاسبه می شود.

به همین ترتیب که مبلغ اجاره ماهانه در ۱۲ ضرب می شود. در صورتی که پول پیش از مستاجر گرفته شده باشد ۱۸ درصد از آن با اجاره بها جمع می شود.

بر اساس قانون همانطور که قبلا ذکر شد به ۷۵ درصد از اجاره بها مالیات تعلق می گیرد پس عدد به دست آمده را در ۷۵ درصد ضرب می کنیم.

حالا به عددی رسیدیم که مشمول مالیات بر درآمد است. عدد به دست آمده را با توجه به جدول نرخ محاسبه مالیات بر درآمد اجاره در عدد مربوطه ضرب می کنیم.

نرخ محاسبه مالیات اجاره

هر ساله کمیسیون تلفیق مجلس میزان مالیات بر درآمد اجاره را مشخص می کند. در جلسه ای که مربوط به این مالیات در سال ۱۴۰۰ میشد این مالیات افزایش نیافته است و همانند سال ۹۹ محاسبه می گردد.

همانطور که وزارت مسکن و ساختمان اداره کل راه و شهر سازی اعلام کرده است کلیه سرپرستان خانوار که ملکی را به اجاره واگذار نموده اند بایستی از طریق سامانه املاک و اسکان ( Amlak.mrud.ir ) اطلاعات مورد معامله را ثبت نمایند و در صورت عدم انجام این امر موجرین مشمول جریمه مالیاتی خواهند شد که ممکن است تا ۱۸ برابر هزینه اجاره سالانه یک واحد از ملک باشد.

پس بهتر است برای جلوگیری از این اتفاقات حتما مورد اجاره را در این سامانه ثبت نمایند. ضمنا باید گفت که نرخ مالیات بر اجاره املاک بای اشخاص حقوقی ثابت و به میزان ۲۵ درصد است.

مالیات بر اجاره مغازه

مالیات ها یکی از راه های تامین درآمد دولت هستند. معمولا اجاره املاک تجاری این نگرانی را در صاحبین ملک و مستاجرین به وجود می آورد که دقیقا چه میزان مالیات باید بابت اجاره آن بپردازند.

این نکته حائز اهمیت است که مالیات تا زمانی به مغازه یا ملک تجاری تعلق می گیرد که فعالیتی در آن انجام شده باشد. در صورت بسته بودن لزومی به پرداخت مالیات نیست.

در هنگام عقد قرارداد، مالک و مستاجر هر دو باید اظهارنامه مالیاتی خود را تکمیل کرده باشند تا بعد ها از بروز مشکلات مالی جلوگیری کنند.

راه بهتر برای جلوگیری از چنین اتفاقاتی این است که در یکی از بند های قرارداد ذکر شود که مستاجر حتما همه ساله اظهارنامه مالیاتی خود را بر اساس موازین آن آماده و ارسال کند.

محاسبه آنلاین مالیات اجاره

یکی از راه هایی که میتوان مالیات اجاره را محاسبه کرد استفاده از روش های محاسبه آنلاین مالیات اجاره ملک میباشد. در این روش شما میتوانید با وارد کردن میزان اجاره بها خود به صورت ماهیانه و مبلغی که به عنوان پول پیش به موجر داده شده است میتوانید مبلغ مالیات اجاره ملک را محاسبه کنید.

در صورتی که خواهان محاسبه آنلاین مالیات اجاره 1401، محاسبه آنلاین مالیات اجاره 1400در این صفحه هستید میتواید در قسمت نظرات مطرح کنید تا تیم برنامه نویسی ما بخش محاسبه آنلاین مالیات اجاره را در این صفحه راه اندازی کنند.

موضوع ماده ۱۳۱ قانون مالیات ها

نرخ ماليات بر درآمد اشخاص حقيقي موضوع ماده ۱۳۱

تا ميزان ۳۰۰۰۰۰۰۰ ريال درآمد مشمول ماليات سالانه به نرخ ۱۵%

تا ميزان ۱۰۰۰۰۰۰۰۰ ريال نسبت به مازاد ۳۰۰۰۰۰۰۰۰ به نرخ ۲۰%

تا ميزان ۲۵۰۰۰۰۰۰۰ ريال نسبت به مازاد ۱۰۰۰۰۰۰۰۰ به نرخ ۲۵%

تا ميزان ۱۰۰۰۰۰۰۰۰۰ ريال نسبت به مازاد ۲۵۰۰۰۰۰۰۰ به نرخ ۳۰%

نسبت به مازاد يك ميليارد ريال به نرخ ۳۵%

مالیات بر اجاره املاک اداری

به گونه ای که اگر یک ملک اداری اجاره داده شود، پس مستاجر یک شخص حقوقی است و باید هر ساله اظهارنامه مالیاتی خود را در موعد مقرر تنظیم کرده و همراه با مدارک لازم به اداره مالیاتی که مرتبط با محل ملک است واگذار کند و بعد از پرداخت مالیات رسید آن را به موجر بدهد تا موجر هم در اظهارنامه مالیاتی خود مدرکی دال بر این موضوع دارا باشد. سپس این مدارک توسط ممیزین بررسی می گردد و چنان چه مبلغی مازاد پرداخت شده باشد قادر است آن را پس بگیرد.

نحوه پرداخت مالیات بر اجاره

معمولا مالکینی که ملکی را به اجاره داده اند باید تا اخر تیر ماه که سال مالی آن ها محسوب می شود اظهارنامه مالیاتی خود را همراه با مدارک و ضمائم مربوطه به اداره مالیاتی که مرتبط با محل ملک است تحویل دهند. البته این کار می تواند از طرف مستاجر هم انجام گردد. بعضی وقات مالک یک شخص حقوقی است که در این صورت لزومی ندارد برای این ملک یک اظهارنامه جداگانه تنظیم کند و همینطور طبق قانون مالیات های مستقیم در صورتی که ملک در اجاره شخص حقوقی باشد مالیات بر درآمد مال الاجاره پرداختی را کسر می کند و آن را به مدت ده روز به اداره امور مالیاتی می پردازند و رسید آن را به مالک می دهند.

در صورتی که مالک یا مستاجر به میزان مالیات تعیین شده اعتراضی داشته باشند تا ۳۰ روز از تاریخ ابلاغ آن و در صورت رفع نشدن این اختلاف با ریاست اداره امور مالیاتی می توانند خواستار ارجاع موضوع برای رسیدگی به هیئت حل اختلاف مالیاتی بشود.

مالیات بر درآمد اجاره ملک بر عهده چه کسی است

همانطور که قبلا هم گفته شد مبلغ مالیات بر اجاره بر عهده شخص اجاره دهنده است و مستاجر هیچ گونه مسئولیتی در این مورد ندارد.

گاهی بعضی از املاک دو بار اجاره می شوند. یعنی مستاجر مجددا ملک را به اجاره می دهد که در این صورت نیز از اجاره دهنده دوم هم مالیات اخذ خواهد شد.

و لذا میزان مالیات بر اجاره تنها به مابه التفاوت مبلغ اجاره جدید و اجاره قبلی تعلق می گیرد.

ماده ۱۳۱ مالیات بر اجاره اشخاص حقوقی

طبق ماده ۱۳۱ قانون مالیات های مستقیم باید بدانیم که نحوه محاسبه مالیات بر درآمد اجاره برای اشخاص حقیقی به صورت پلکانی است.

یعنی هر چه درآمد شخص از مورد اجاره بیشتر باشد مالیات هم بیشتر خواهد بود و بنا به درآمد شخص و به نسبت آن درآمد، میزان مالیات نیز مختلف است اما در اشخاص حقوقی نرخ مالیات بر درآمد اجاره به صورت ثابت محاسبه می شود.

- مالیات اجاره اشخاص حقیقی

ضریب مالیاتی × درآمد مشمول مالیات سالانه = مالیات اجاره

- مالیات اجاره اشخاص حقوقی

براساس ماده ۱۰۵ قانون مالیات های مستقیم اشخاص حقوقی باید مالیات اجاره را با نرخ ۲۵٪ بپردازند.

۲۵ درصد × درآمد مشمول مالیات سالانه = مالیات اجاره

محاسبه مالیات اجاره اشخاص حقوقی

به طوری که یک ملک اداری اجاره داده شود پس مستاجر یک شخص حقوقی است و بایستی هر ساله اظهارنامه مالیاتی خود را در موعد مقرر تنظیم کرده و همراه با مدارک لازم به اداره مالیاتی که مرتبط با محل ملک است واگذار نماید و پس از پرداخت مالیات رسید آن را به موجر بدهد تا موجر نیز در اظهارنامه مالیاتی خود مدرکی دال بر این موضوع دارا باشد. بنابراین این مدارک بوسیله ممیزین بررسی می گردد و چنان چه مبلغی مازاد پرداخت شده باشد می تواند آن را پس بگیرد.

محاسبه مالیات اجاره اشخاص حقیقی

ضریب مالیاتی× درآمد مشمول مالیات سالانه = مالیات اجاره

مالیات اجاره اشخاص حقوقی

براساس ماده ۱۰۵ قانون مالیاتهای مستقیم اشخاص حقوقی باید مالیات اجاره را با نرخ ۲۵٪ بپردازند.

۲۵%× درآمد مشمول مالیات سالانه = مالیات اجاره

فرمول محاسبه مالیات حقوق سال ۱۳۹۹

اگر فردی دارای حقوق ۳۰.۰۰۰.۰۰۰ ریال در ماه باشد:

۱۲*۳۰.۰۰۰.۰۰۰ = ۳۶۰.۰۰۰.۰۰۰ ریال مبلغ در سال می باشد

این فرد از مالیات معاف است.

اگر فردی دارای حقوق ۶۲.۰۰۰.۰۰۰ ریال در ماه باشد مالیاتش بصورت زیر محاسبه می گردد:

تا مبلغ ۳۰.۰۰۰.۰۰۰ ریال از مالیات معاف است این مبلغ را بایستی کم کرد و مابقی را در ضریب مربوطه ضرب می کنیم.

۳۰.۰۰۰.۰۰۰ – ۶۲.۰۰۰.۰۰۰ = ۳۲.۰۰۰.۰۰۰ ریال = جز گروه پایه اول است و ۱۰ درصد به آن مالیات تعلق می گیرد

۳۲.۰۰۰.۰۰۰*۱۰% = ۳.۲۰۰.۰۰۰ ریال = مالیات حقوق بصورت ماهیانه

در ادامه جدول مالیات اجاره ۱۴۰۰ را شرح می دهیم.

فرمول محاسبه مالیات حقوق سال ۱۳۹۹

اگر فردی دارای حقوق ۳۰.۰۰۰.۰۰۰ ریال در ماه باشد:

۱۲ * ۳۰.۰۰۰.۰۰۰ = ۳۶۰.۰۰۰.۰۰۰ ریال مبلغ در سال می باشد

این فرد از مالیات معاف است.

اگر فردی دارای حقوق ۶۲.۰۰۰.۰۰۰ ریال در ماه باشد مالیاتش بصورت زیر محاسبه می گردد:

تا مبلغ ۳۰.۰۰۰.۰۰۰ ریال از مالیات معاف است این مبلغ را باید کسر کرد و مابقی را در ضریب مربوطه ضرب می کنیم.

۳۰.۰۰۰.۰۰۰ – ۶۲.۰۰۰.۰۰۰ = ۳۲.۰۰۰.۰۰۰ ریال = جز گروه پایه اول است و ۱۰ درصد به آن مالیات تعلق می گیرد

۳۲.۰۰۰.۰۰۰ * ۱۰% = ۳.۲۰۰.۰۰۰ ریال = مالیات حقوق بصورت ماهیانه

در ادامه جدول مالیات اجاره ۱۴۰۰ را شرح می دهیم.

معافیت مالیات اجاره ملک

تا اینجای مقاله شما با نحوه محاسبه مالیات اجاره و همچنین محاسبه آنلاین مالیات اجاره آشنا شده اید اما سوالی که مطرح میشود این است که آیا همه موارد اجاره ملک شامل مالیات میشود و هیچ معافیتی از پرداخت مالیات اجاره در کار نیست؟

معافیت مالیات اجاره املاک 1401 به صورت زیر تعیین میشود:

- املاک سازمانی که در مالکیت اشخاص حقوقی هستند.

- املاک تحت سکونت افراد اتحت تکفل و پدر و مادر و اجداد و فرزند

- املاک در تصرف وزارت خانه ه، موسسات دولتی و به طور کلی دستگاه هایی که توسط دولت بودجه آن ها تامین میشود.

- سکونت مالک قبلی ملک در ملکی که فروخته است حداکثر تا ۶ ماه.

- مالکان مجمتع های مسکونی که با اعلام وزارت مسکن و شهرسازی برای الگوی مصرف مسکن ساخته شده اند و در اجاره مستجر میباشند.

- املاکی که در تهران تا 150 متر مربع هستند و در شهرستان ها تا 200 متر مربع میباشند.

معافیت مالیات بر اجاره مغازه

به گونه ای که ملک تجاری مشمول مالیات قرار می گیرد که فعالیت تجاری در آن انجام شود یا ملک به اجاره داده شود. برای تعیین مالیات ملک تجاری، اختلاف نظر های زیادی وجود دارد. برای مثال برخی برای تعیین مالیات ارزش تجاری و منطقه ای ملک را لحاظ کرده و مالیات سالانه را طبق آن محاسبه می گردد.

و لذا آنچه در ماده ۵۳ قانون مالیات مستقیم آمده است، برای ۷۵ درصد از اجاره سالانه ملک تجاری باید مالیات پرداخت شود که ۲۵ درصد آن از مالیات معاف است. بر اساس قوانین و دستور العمل های سازمان امور مالیاتی، معافیت های مالیاتی فقط شامل املاک اجاره مسکونی است و املاک تجاری و اداری معافیت مالیاتی ندارند.

صاحبان املاک هم مانند دیگر مودئیان مالیاتی باید تا آخر تیر ماه اظهارنامه مالیاتی خود به اداره مالیاتی محل ملک تسلیم نموده و مالیات تعیین شده را پرداخت نمایند.

سوالات متداول

مالیات بر اجاره ملک بر عهده موجر است یا مستاجر؟

بر اساس ماده ۵۳ قانون مالیات های مستقیم؛ فردی که درآمد حاصل از اجاره را کسب می کند چون درآمد به دست آورده بایستی مالیات آن را پرداخت کند که همان موجر است.

مالیات بر اجاره مغازه چقدر است؟

همانطور که در قبل گفته شد مالک مکلف به پرداخت مالیات بر اجاره مغازه است؛ میزان نرخ مالیات بر اجاره مغازه نیز تابع همان قوانین مالیات بر درآمد است.

مالیات بر اجاره مغازه و املاک اداری بر عهده چه کسی است؟

اگر ملکی در قالب مغازه یا ملک تجاری اجاره داده شود نیز مثل آپارتمان مشمول پرداخت مالیات است.

بر طبق قوانین و مقررات مالیات می توان گفت مالیات بر اجاره املاک بر عهده مالک یا همان موجر است.

مستاجر فقط موظف است مالیات مربوط به فعالیت شغلی خود را که در اظهارنامه عملکرد به ثبت می رساند را پرداخت نماید.

جمع بندی:

مالیات بر اجاره یکی از موضوعاتی است که بعضی از افراد جامعه مشمول پرداخت آن هستند و به همین سبب سعی کردیم جوانب مهم آن را مورد بررسی قرار دهیم.

اگر مطالعه این مقاله را دوست داشتید به شما پیشنهاد می کنیم مقاله مالیات نقل و انتقال ملک و مالیات عیدی سال ۱۴۰۰ را نیز مطالعه فرمایید.

مقالات مرتبط

گردش مالی چیست

مالیات درگاه های بانکی

محاسبه مالیات بر ارزش افزوده

معافیت مالیات حقوق

تعریف بدهکار و بستانکار در نرم افزار هلو

سایت حسابداری

هک رشد چیست

حساب سود و زیان انباشته

اصول حسابداری

کد مالیاتی چیست

سوالات مصاحبه حسابداری

جدول اینتا کد مالیاتی

مالیات عیدی سال ۱۴۰۰

مالیات نقل و انتقال املاک در سال 1400

نرم افزار هلو چیست

مالیات حقوق 1400 + معافیت مالیات حقوق

استعلام بدهی مالیاتی با شناسه و کد ملی

حسابهای انتظامی

حسابداری اموال چیست

برای ارسال نظر لطفا وارد شوید