مالیات نقل و انتقال املاک

مالیات نقل و انتقال املاک نوعی از مالیات مستقیم می باشد که برای معاملاتی که شخص حقیقی یا حقوقی پس از واگذاری حقوق مربوط به املاک خویش و بعد از کسر معافیت های منظور شده در قانون مالیات های مستقیم به ماخذ ارزش معاملاتی یا وجوه دریافتی پرداخت می کند، وضع می گردد.

در ادامه این مطلب به بررسی مفاد قانونی مربوط به مالیات نقل و انتقال ملک، طریقه حساب کردن آن و طریقه محاسبه مالیات املاک می پردازیم.

نحوه محاسبه مالیات نقل و انتقال ملک

مالیات نقل و انتقال املاک در معاملات قطعی، بر اساس ارزش معاملاتی ملک در هنگام ثبت معامله در دفتر اسناد رسمی محاسبه می شود. در زمان نقل و انتقال املاک چه مسکونی چه تجاری در دفترخانه مالیات نقل و انتقال به میزان ۵ درصد ارزش معاملاتی آن ملک از مالک (فروشنده) دریافت می شود. تعیین میزان ارزش معاملاتی بر عهده “کمیسیون تقویم املاک” خواهد بود. کمیسیون تقویم املاک ارزش معاملاتی را از طریق ضوابط زیر تعیین می کند:

۱.معادل ٢٪ میانگین قیمت روز منطقه

۲.در نظر گرفتن عواملی مثل اسکلت، عمر بنا، کاربری و نوع مالکیت

۴.در نظر گرفتن نوع کاربری و موقعیت مکانی زمین

مالیات نقل و انتقال املاک بر طبق ماده ۵۹ قانون مالیات های مستقیم ۵ درصد ارزش معاملاتی (که مطابق ماده ۶۴ همان قانون تعیین می گردد) محاسبه می شود. در صورت انتقال حق واگذاری (حق کسب یا پیشه یا حق تصرف محل یا حقوق ناشی از موقعیت تجاری محل که به سرقفلی معروف است) ۲ درصد مبلغ دریافت شده توسط مالک، ملاک تعیین مالیات خواهد بود.

مدارک لازم برای پرداخت مالیات نقل و انتقال ملک

۱.استعلام دفترخانه (همراه با ذکر نام خریدار)

۲.کپی سند های مالکیت شامل اسناد رسمی یا قراردادی و یا اجاری

۳.کپی گواهی شهرداری

۴.کپی شناسنامه خریدار

۵.کپی شناسنامه فروشنده

۶.کپی کارت ملی خریدار

۷.کپی کارت ملی فروشنده

۸.کپی صورت مجلس تفکیکی(در صورت وجود)

۹.کپی پروانه ساختمان

۱۰.کپی پایان کار

۱۱.نقشه و کروکی محل

۱۲.آدرس دقیق ملک

مالیات نقل و انتقال املاک در سال ۱۴۰۰

محاسبه مالیات نقل و انتقال املاک در سال ۱۴۰۰ نیز مانند مورد های ذکر شده انجام می شود و در این سال افزایش مالیات نقل و انتقال ملک رخ نداده است. در این بخش انواع محاسبات برای مالیات نقل و انتقال املاک را بررسی می نماییم.

هزینه صدور سند تک برگی سال ۱۴۰۰

از دیگر موضوعات مورد بحث هزینه صدور سند تک برگی می باشد. در قانون هیچ هزینه ثبت شده ای برای صدور این نوع سند تعیین نشده است و در حقیقت نمی توان مبلغ مشخصی را برای آن در نظر گرفت.

ولی به صورت کلی هزینه صدور سند تک برگی مبلغی حدود ۵۰۰ هزار تا ۲ میلیون تومان می باشد که با توجه به موارد مختلف تعیین می شود. یکی از عوامل تعیین کننده هزینه صدور سند تک برگی مشخصات ملک است.

برای مثال اگر ملک بزرگ تر و دارای متراژ بیشتری باشد، به طبع هزینه صدور سند تک برگی آن نیز بیشتر خواهد بود و مواردی مانند نوساز بودن ملک، امکانات ملک و …نیز در تعیین هزینه صدور سند تک برگی آن تاثیر گذار خواهند بود.

مراحل انتقال سند خانه یا آپارتمان در دفترخانه

۱.مراجعه کردن به دفتر ثبت و استعلام سند

مراجعه به دفاتر اسناد رسمی با همراه داشتن مدارک لازم و مبایعه نامه در این مرحله وضعیت سند بر اساس اینکه در گرو بانک و یا ارگان های دیگر هست یا نه انجام می شود. بررسی اینکه ملک در حال معامله، در طرح های ساخت و سازهای شهری نبوده باشد دریافت نتیجه نهایی این استعلام ها حدود دو روز تا ۲ هفته به طول می انجامد. در ضمن هزینه های مربوط به این استعلام از وظایف صاحب سند است.

۲.پرداخت عوارض نوسازی و پسماند شهرداری

مراجعه به شهرداری منطقه ای که ملک مورد معامله در آن واقع شده است. صاحب سند با همراه داشتن مدارک هویتی خود و ملک مورد نظر به شهرداری مراجعه کرده تا عوارض نوسازی و پسماند را تسویه کند. هزینه ها از صاحب سند دریافت شده و برگه مفاصاحساب به دست صاحب سند می رسد.

مبلغ مورد نظر بابت عوارض و نوسازی به ارزش ملک و موقعیت آن وابسته است. در این مرحله ملک هر بدهی دیگری به شهرداری داشته باشد تسویه می شود.

۳.مفاصاحساب دارایی

مراجعه به اداره دارایی مربوط به ملک در صورت داشتن بدهی تسویه بدهی باید انجام گیرد تا مفاصاحساب دارایی قابل دریافت باشد.

۴.انتقال قطعی سند در دفترخانه

بعد از انجام تسویه حسابها مدارک را به دفتر خانه تحویل داده و روز محضر را مشخص کنید. دو طرف معامله، شرحی از تسویه کامل مبلغ ملک و شرایط فروش خود به دفتر اسناد رسمی ارائه می کنند. هنگامی که معامله قطعی شد، بنچاق (سند قطعی) در این مدت تنظیم و اطلاعات مربوط به آن در سیستم شبکه ای اسناد رسمی به ثبت می رسد. آخرین هزینه ای که در این مرحله پرداخت می کنید هزینه انتقال قطعی سند است. اکثرا این هزینه را خریدار و فروشنده به طور مساوی پرداخت می نمایند.

این فرایند مربوط به سند قطعی هست و برای سند رهنی بایستی نامه بانک هم ضمیمه پرونده شود و هزینه سند رهنی به صورت کامل به عهده خریدار می باشد مگر توافقی غیر باشد.

هزینه هایی مثل مفاصا حساب شهرداری و دارایی و مالیات و استعلام سند از جمله هزینه هایی است که فروشنده باید پرداخت کند. ولی این موضوع با توافق طرفین می تواند تغییر کند.

محاسبه آنلاین هزینه انتقال سند ملک در سال ۱۴۰۰

محاسبه هزینه سند وام/رهن در دفتر اسناد رسمی

جهت محاسبه هزینه سند رهنی/وام فقط کافیست مبلغ کل سند را در فیلد بالا قرار دهید.

دقت فرمایید که قیمت سند رهنی در دفتر های اسناد رسمی بر طبق تمام بازپرداخت های مبلغ وام حساب می گردد. برای مثال ممکن است شما ۵۰ میلیون ریال وام گرفته باشید اما در نهایت باید ۱۰۰ میلیون ریال به بانک بازگردانید، در نتیجه مبلغ ۱۰۰ میلیون ریال را در فیلد مربوطه باید وارد کنید.

محاسبه هزینه سند ملک در دفتر اسناد رسمی

جهت محاسبه هزینه سند ملک در دفتر اسناد رسمی باید قیمت ملکی که ارزش آن را اداره دارایی اعلام می کند، داشته باشید.

از مدارکی که برای نقل و انتقال سند ملک از شما در دفتر اسناد رسمی درخواست می شود، برگه مفاصل حساب مالیات نقل و انتقال از اداره دارایی است. پس از دریافت آن برگه از اداره دارایی تنها کفایت می کند قیمتی که اداره دارایی برای ملک شما وضع کرده را در فیلد بالا نوشته و کلید محاسبه را فشار دهید.

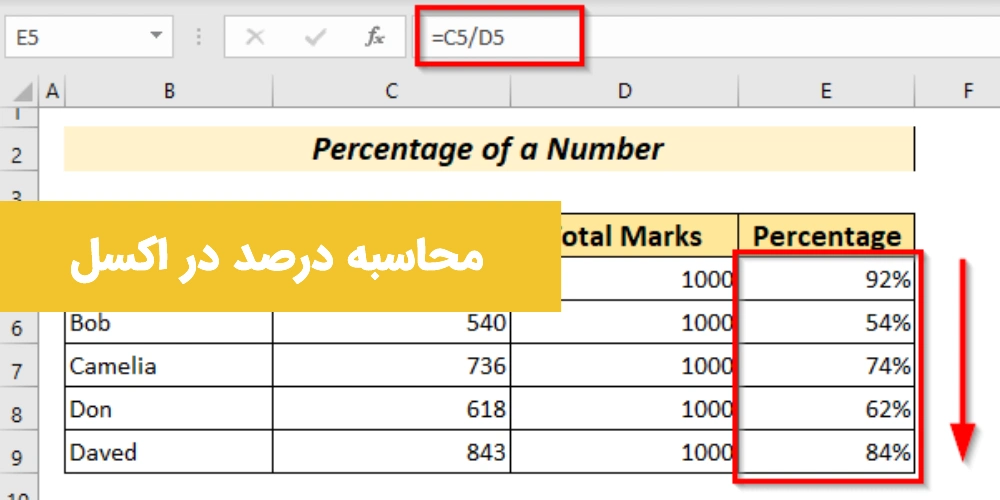

محاسبه آنلاین مالیات فروش ملک

نرخ مالیات نقل و انتقال ملک در معامله های قطعی بر اساس ارزش معاملاتی ملک در زمانی که معامله ثبت می شود در دفتر اسناد رسمی حساب می گردد.

در زمان نقل و انتقالات ملک مسکونی و یا نقل و انتقالات ملک تجاری در دفترخانه مالیات واحد به اندازه ۵ درصد از ارزش معاملاتی از فرد فروشنده دریافت می کنند.

کمیسیون تقویم املاک مقدار ارزش معاملاتی را تعیین می کند. این کمیسیون ارزش معاملاتی ملک را با توجه به مفاد قانونی نقل و انتقال املاک تعیین می نماید.

نوع کاربری و موقعیت مکانی زمین باید هنگام تعیین ارزش معاملاتی در نظر گرفته شود.

مالیات نقل و انتقال ملک برابر با ۲ درصد از میانگین قیمت روز منطقه محاسبه می گردد.

عوامل ساختمانی مثل عمر ساختمان، اسکلت ساختمان، نوع کاربری که در مطالب قبل ذکر شد و نوع مالکیت آن هم بایستی هنگام محاسبه مالیات نقل و انتقال املاک صنعتی، تجاری و یا مسکونی محاسبه شود.

اگر کسی سرقفلی مغازه یا ملک تجاری خود را با دریافت مبلغی به فرد دیگری واگذار کند، مالیات نقل و انتقال سرقفلی آن به اندازه ۲ درصد مبلغ دریافتی حساب می شود.

در حالت کلی مالیات نقل و انتقال در معامله های قطعی به جز مبلغی که در سند مکتوب گردیده است و یا هزینه ای که بین فرد فروشنده و فرد خریدار منتقل شده است بر اساس اندازه ارزش معاملاتی ملک در هنگام ثبت معاملات در دفتر اسناد رسمی تعیین می شود.

هزینه دارایی انتقال سند ملک

با در نظر گرفتن نوع کاربری آن، هزینه دارایی نقل و انتقال ملک مطابق ماده ۵۹ به شکل زیر محاسبه می گردد.

ماده ۵۹ ـ نقل و انتقال قطعی املاک به مأخذ ارزش معاملاتی و به نرخ پنج درصد (۵%) و همچنین انتقال حق واگذاری محل به مأخذ وجوه دریافتی مالک یا صاحب حق و به نرخ دو درصد (۲%) در تاریخ انتقال از طرف مالکان عین یا صاحبان حق مشمول مالیات می باشد.

تبصره ۱ ـ چنانچه برای مورد معامله ارزش معاملاتی تعیین نشده باشد، ارزش معاملاتی نزدیکترین محل مشابه مبنای محاسبه مالیات خواهد بود.

تبصره ۲ ـ حق واگذاری محل از نظر این قانون عبارت است ازحق کسب یا پیشه یا حق تصرف محل یا حقوق ناشی از موقعیت تجاری محل.

فرمول محاسبه ارزش منطقه ای ملک ۱۴۰۰

ارزش منطقه املاک تشکیل شده از عرصه زمین و اعیان بنا می باشد که به منظور محاسبه عوارض و هزینه های دادرسی به شهرداری ها، دادگستری محاسبه می شود. لذا محاسبه آن به شدت زمانبر می باشد سامانه مالیات نقل و انتقال املاک برای محاسبه با سرعت و دقیق ارزش منطقه طراحی شده است.

دفترچه ارزش معاملاتی املاک، دفترچه ای است که سالیانه توسط اداره امور مالیاتی منتشر می گردد. این دفترچه هر سال برای هر استان به صورت جداگانه منتشر شده و مقدار قیمت منطقه ای تمام نقاط شهری به تفکیک مشخص شده است و در آن هزینه دارایی نقل و انتقال ملک مشخص شده است.

نحوه محاسبه قيمت منطقه ای:

ارزش اعيانی ملك + ارزش عرصه

پرداخت مالیات نقل و انتقال املاک

۱.اگر آنهایی که خریداری می کنند، اشخاص حقوقی باشند و همچنین در مواردی که ملک یا حقوق ناشی از آن به وسیله اجرای ثبت و یا دیگر ادارات دولتی به قائم مقامی ملک انتقال داده می شود چنانچه قیمت نوشته شده در سند کمتر از ارزش معاملاتی باشد، قیمت در سند، به جای ارزش معاملاتی ملک در نظر گرفته می گردد.

۲. در صورتی که ملک مورد معامله بدون ارزش معاملاتی باشد، ارزش معاملاتی نزدیک ترین محل مثل آن، برای مالیات مبنای محاسبه قرار می گیرد.

۳. اگر ملک مورد انتقال عرصه و اعیان داشته باشد، به منظور پرداخت مالیات، عرصه و اعیان بر طبق ارزش معاملاتی محاسبه می گردد.

۴. اشخاص حقیقی یا حقوقی که بساز و بفروش تلقی می شوند، علاوه بر مالیات نقل و انتقال بایستی مالیات مقطوعی معادل ۱۰% ارزش اعیانی ملک بپردازند اما دیگر بابت بساز و بفروش هیچ گونه مالیات دیگری پرداخت نمی کنند.

۵. تعیین ارزش معاملاتی املاک وظیفه کمسیون ۷ نفره (۴نفر دولتی و ۳ نفر غیردولتی) بوده که با حضور حداقل ۵ نفر که ۳ نفر آنها عضو دولت باشند، تشکیل می شود، تصمیمات این کمیسیون با رأی موافق ۴ نفر اعتبار دارد.

۶. اگر ملک به طور رایگان بلا عوض واگذار شود، واگذار کننده مشمول مالیات نقل و انتقال قطعی نمی باشد و انتقال گیرنده به میزان ارزش معاملاتی ملک در زمان انتقال، شامل مالیات بر درآمد اتفاقی خواهد بود.

۷. اولین نقل و انتقال قطعی ساختمان های نوساز اعم از مسکونی و غیره که بیشتر از دو سال از تاریخ صدور گواهی پایان کار آنها نگذشته باشد، مالک علاوه بر مالیات نقل و انتقال قطعی، مالیات مقطوع ۱۰% به میزان ارزش معاملاتی اعیانی مورد انتقال را هم بایستی پرداخت کند.

۸. اگر ملک مورد معامله با حق واگذاری محل، انتقال داده شود، مالیات وجوه دریافتی مالک به ازای حق واگذاری محل، معادل ۲% وجوه دریافتی و مالیات نقل و انتقال ملک به اندازه ارزش معاملاتی ملک با نرخ ۵% تعیین می شود.

محاسبه آنلاین مالیات نقل و انتقال املاک سال 99

بر اساس مقررات ماده 781 قانون مالیات های مستقیم، تنظیم سند معاملات املاک توسط دفاتر اسناد رسمی مستلزم دریافت گواهی انجام معامله از اداره امور مالیاتی ذیربط و درج شماره گواهی مذکور در اسناد تنظیمی است. در همین راستا به منظور سهولت تنظیم اسناد در دفاتر اسناد رسمی و عدم تردد و مراجعات غیر ضروری مراجعان به ادارات امرور مالیاتی، سازمان امور مالیاتی کشور با همکاری سازمان ثبت اسناد و املاک کشور نسبت به طراحی و پیاده سازی سامانه برونسپاری نقل و انتقال املاک به دفاتر اسناد رسمی(موضوع تبصره 4) ( ماده قانونی موصوف)اقدام نموده است. با بهره گیری از سامانه مذکور، بعد از آنکه استعلام بوسیله دفتر اسناد رسمی در بخش مربوط در سامانه ثبت، تکمیل و ارسال شد، محاسبه مالیات نقل و انتقال ملک در سامانه مالیاتی انجام و مبلغ مالیات به همراه شناسه قبض و شناسه پرداخت مالیات توسط سامانه به دفتر اسناد رسمی اعلام می شود.

بعد از پرداخت مالیات توسط متقاضی و تایید برخط بانک عامل، گواهی مربوطه توسط سامانه مالیاتی صادر و اطلاعات آن از طریق سامانه ثبت به طور برخط برای دفاتر اسناد رسمی ارسال خواهد شد.

محاسبه آنلاین مالیات فروش ملک

نرخ مالیات نقل و انتقال ملک در معامله های قطعی بر اساس ارزش معاملاتی ملک در زمانی که معامله ثبت می شود در دفتر اسناد رسمی حساب می گردد.

در زمان نقل و انتقالات ملک مسکونی و یا نقل و انتقالات ملک تجاری در دفترخانه مالیات واحد به اندازه ۵ درصد از ارزش معاملاتی از فرد فروشنده دریافت می کنند.

کمیسیون تقویم املاک مقدار ارزش معاملاتی را تعیین می کند. این کمیسیون ارزش معاملاتی ملک را با توجه به مفاد قانونی نقل و انتقال املاک تعیین می نماید.

نوع کاربری و موقعیت مکانی زمین باید هنگام تعیین ارزش معاملاتی در نظر گرفته شود.

مالیات نقل و انتقال ملک برابر با ۲ درصد از میانگین قیمت روز منطقه محاسبه می گردد.

عوامل ساختمانی مثل عمر ساختمان، اسکلت ساختمان، نوع کاربری که در مطالب قبل ذکر شد و نوع مالکیت آن هم بایستی هنگام محاسبه مالیات نقل و انتقال املاک صنعتی، تجاری و یا مسکونی محاسبه شود.

اگر کسی سرقفلی مغازه یا ملک تجاری خود را با دریافت مبلغی به فرد دیگری واگذار کند، مالیات نقل و انتقال سرقفلی آن به اندازه ۲ درصد مبلغ دریافتی حساب می شود.

در حالت کلی مالیات نقل و انتقال در معامله های قطعی به جز مبلغی که در سند مکتوب گردیده است و یا هزینه ای که بین فرد فروشنده و فرد خریدار منتقل شده است بر اساس اندازه ارزش معاملاتی ملک در هنگام ثبت معاملات در دفتر اسناد رسمی تعیین می شود.

محاسبه آنلاین هزینه انتقال سند ملک در سال ۱۴۰۰

محاسبه هزینه سند وام/رهن در دفتر اسناد رسمی

جهت محاسبه هزینه سند رهنی/وام فقط کافیست مبلغ کل سند را در فیلد بالا قرار دهید.

دقت فرمایید که قیمت سند رهنی در دفتر های اسناد رسمی بر طبق تمام بازپرداخت های مبلغ وام حساب می گردد. برای مثال ممکن است شما ۵۰ میلیون ریال وام گرفته باشید اما در نهایت باید ۱۰۰ میلیون ریال به بانک بازگردانید، در نتیجه مبلغ ۱۰۰ میلیون ریال را در فیلد مربوطه باید وارد کنید.

محاسبه هزینه سند ملک در دفتر اسناد رسمی

جهت محاسبه هزینه سند ملک در دفتر اسناد رسمی باید قیمت ملکی که ارزش آن را اداره دارایی اعلام می کند، داشته باشید.

از مدارکی که برای نقل و انتقال سند ملک از شما در دفتر اسناد رسمی درخواست می شود، برگه مفاصل حساب مالیات نقل و انتقال از اداره دارایی است. پس از دریافت آن برگه از اداره دارایی تنها کفایت می کند قیمتی که اداره دارایی برای ملک شما وضع کرده را در فیلد بالا نوشته و کلید محاسبه را فشار دهید.

سوالات متداول

۱.آیا سند تک برگی قابل جعل است؟

خیر چرا که جعل سند تک برگی تقریبا غیر ممکن است.

۲.سند تک برگی چه مزیت هایی دارد؟

تک برگی بودن، غیر قابل جعل بودن، درج جزئیات دقیق و … از مزایای سند تک برگ می باشند.

۳.هزینه صدور سند تک برگی چقدر است؟

هزینه صدور سند تک برگی چیزی حدود پانصد هزار تا دو میلیون تومان می باشد که با توجه به عوامل مختلف تعیین می شود.

۴.مدت زمان صدور سند تک برگی چقدر است؟

مدت زمان صدور سند تک برگی بیست یا پنجاه روز خواهد بود.

۵.پیش از صدور سند تک برگی املاک دارای چه اسنادی بودند؟

قبل از صدور سند تک برگی املاک دارای سند منگوله دار بودند.

جمع بندی

در زمانی که خانه ای را به فروش می رسانید، هزینه هایی وجود دارند که شما در این فرایند متقبل می شوید. یکی از این هزینه ها پرداخت مالیات نقل و انتقال املاک است.

برای انجام این کار، باید آگاهی های لازم را در این زمینه داشته باشید تا به راحتی بتوانید مراحل فروش ملک را سپری نمایید. امیدواریم این مطلب در این زمینه برای شما مفید بوده باشد.

مقالات مرتبط

گردش مالی چیست

مالیات درگاه های بانکی

محاسبه مالیات بر ارزش افزوده

معافیت مالیات حقوق

تعریف بدهکار و بستانکار در نرم افزار هلو

سایت حسابداری

هک رشد چیست

حساب سود و زیان انباشته

اصول حسابداری

کد مالیاتی چیست

جدول محاسبه مالیات اجاره سال ۱۴۰۰

سوالات مصاحبه حسابداری

جدول اینتا کد مالیاتی

مالیات عیدی سال ۱۴۰۰

نرم افزار هلو چیست

مالیات حقوق 1400 + معافیت مالیات حقوق

استعلام بدهی مالیاتی با شناسه و کد ملی

حسابهای انتظامی

حسابداری اموال چیست

برای ارسال نظر لطفا وارد شوید